这几天,微博朋友圈被霍金老爷子刷屏了,铺天盖地的蜡烛、鲜花...

今年以来,去秋新任命的发审委上市审批尺度收紧,拟IPO企业...

谈起股权激励,多数人尤其是激励对象焦点都放在股权上,但从股...

年初,笔者谈了个很有意思的“烂尾楼”项目,说其烂尾楼,是因...

《乔家大院》作为描写晋商艰辛创业路的一部电视剧,当年上映后...

伴随着以互联网为代表的TMT行业创业浪潮,智力创新型企业完...

在股权激励实务中,激励股份的定价问题无疑是重中之重,定价方...

华为队伍的狼性文化众所周知,其中股权激励价值更是居功至伟。...

相比民企“法无禁止即可为”的灵活性,国有企业因其属性有别于...

国企改革中优先股政策如何解读,优先股对国企混改和员工股权激...

略成咨询,快速低成本帮您是实现落地,成果瑕疵承担赔偿责任

咨询热线:021-50921881

公司法对股东人数是有明确限制的,有限公司股东不超过50个,股份公司股东不超过200个。

但企业在进行股权激励时,尤其是大型企业进行股权激励,往往激励对象人数众多,大几十人,甚至几百人,那么是否违反了公司法的人数限制规定呢?

双层持股架构

公司法规定的股东不超过50/200个,关键在于“个”,而不是“人”。

股东形式包括自然人、法人、非法人主体(如合伙企业等),而且公司法限制的股东个数是针对某一特定公司的,即一层一算。

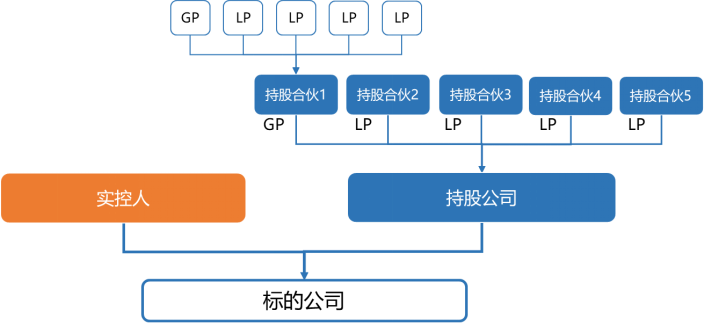

以某双层持股架构为例:

在这个示例中,标的公司的股东就只有两个,一个自然人股东(实控人),一个持股公司。至于持股公司的各个股东,不属于标的公司的股东,自然不会突破50个限制。

至于为何要搭双层持股架构,而不是只用一层架构,让各持股合伙直接成为标的公司的股东?除了控制权安排的考虑外,同样是基于股东人数的限制。

持股合伙直接做标的公司的股东,最多只能有49个合伙企业做股东,但增加一层持股公司,则相当于多了一层乘数效应,可以容纳的激励对象更多了。

极限情况下,持股公司可以有50个合伙企业做股东,每个合伙企业可以容纳50个自然人做合伙人,那双层架构下就是最多可以容纳50×50=2500个激励对象,这对于哪怕大型企业的激励计划而言,也是足够的。夸张一点,再多搭一层架构,就可以容纳2500×50=75000个激励对象了。

当然,实际操作中,尤其是企业自主管理的,双层持股架构不会放这么多激励对象,因为操作成本太高,真有数千人的规模,就采用资管计划或信托计划作为载体了。

股东个数穿透

以往实操案例中,双层持股架构下,公司实际股东(含激励对象间接股东)上百人甚至小千人都是有的,完全合法,控制权不失,且操作成本可控。

但需要说明的是,这主要适用于非上市企业,即没有上市计划的有限公司或股份公司。

对于有上市计划的企业而言,前述双层架构下股东人数众多的情形,可能就会面临“合法但不合规”的问题。

这里的“规”主要是指上市审核规则,因为相关审核规则要求对于拟上市企业的股东个数要进行穿透核查,即双层持股架构下的多个激励对象,有一个算一个,都要穿透后累计计算为股东个数,很容易就会突破股份公司股东数量200个的限制。

该规则的本意是为了确保拟上市企业股东结构清晰,以保障公众利益,但客观上,确实对拟上市企业的股权激励对象设置产生了影响,有一定的约束作用。

为此,实操中主要是两种处理方案:

其一,常规股权激励设计。激励对象通过持股平台进行持股,则需要穿透核查,受200个股东数量限制。

其二,员工持股计划设计。2020年6月证监会修改的《首发业务若干问题解答》规定:“依法以公司制企业、合伙制企业、资产管理计划等持股平台实施的员工持股计划,在计算公司股东人数时,员工人数不计算在内”,即员工持股计划下的持股平台仅按一名股东计算,不穿透。

那么,何谓证监会语境下的“员工持股计划”?

这里的员工持股计划并非通常理解的股权激励计划,而是指根据证监会公告【2023】14号制定的“特殊”的股权激励计划,需同时符合下列要求:

Ø 持股对象原则上为全体/多数员工,有别于股权激励的中高层骨干为主;

Ø 公司自主决定,员工自愿参加,与股权激励原则相同;

Ø 应货币出资,及时缴纳出资,有别于股权激励中期权等未来出资的安排;

Ø 间接持股形式,建立持股在平台内部的流转、退出机制,以及所持发行人股权的管理机制,有别于股权激励的直接持股/间接持股都可以。

关键区别是持股在平台内部的流转和退出机制,一般的股权激励计划下,持股平台仅是持股载体,上市后直接出售股票以获利,并不强调平台内部的流转。

略成咨询,从方案到落地一步全解决。如果您有股权激励、员工持股、股权设计、国企股权方面的疑问,

可拨打:021-5092-1881或18701779794