全面注册制后,拟IPO企业股权激励影响的变与不变。

如果员工以股权激励是公司对其支付报酬的一种,从而要求主张自...

授权日、行权日、解锁日、等待期、行权期、禁售期、解锁期、有...

全面注册制后,拟IPO企业终于可以上市前制定期权计划,上市...

注册制下,拟IPO企业如果想要“带期权上市”,需要注意的相...

现在股权激励中,越来越多的企业使用有限合伙企业作为员工的持...

对拟上市企业,股东要不要穿透核查,如何穿透核查,对股权激励...

员工股权激励,总共要拿出多少份额,员工间又该如何分配?这都...

注册制下各板块都正式实施了“特别表决权”,拟IPO企业的实...

股权激励作为企业转型升级中吸引和留住人才的利器,越来越受青...

略成咨询,快速低成本帮您是实现落地,成果瑕疵承担赔偿责任

咨询热线:021-50921881

出于公司未来业务发展和吸引人才的考虑,一些从事国际贸易与物流行业或未来准备在香港上市的大陆企业,可能会选择事先在香港搭建员工持股平台,那么对于这种情况下,常年在大陆生活工作的员工所获得的分红需要经过多少次纳税?这其中又涉及到哪些税种呢?

出于公司未来业务发展和吸引人才的考虑,一些从事国际贸易与物流行业或未来准备在香港上市的大陆企业,可能会选择事先在香港搭建员工持股平台,那么对于这种情况下,常年在大陆生活工作的员工所获得的分红需要经过多少次纳税?这其中又涉及到哪些税种呢?

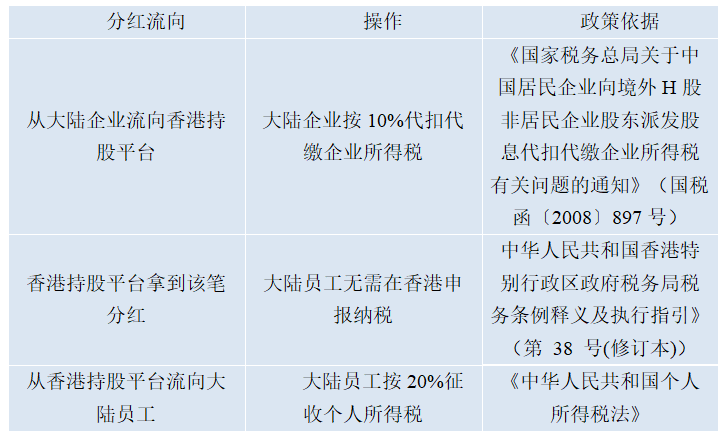

这种背景下,虽然员工获得的激励分红直接的来源是在香港的持股平台,但归根结底这笔分红还是来源于主体在大陆的企业。也就是说,该笔分红第一步是由大陆公司流向香港的持股平台,然后再通过香港的持股平台流向大陆员工,而这两笔现金流可能涉及到中国大陆对个人所得税的相关法律,也涉及到香港的税收政策。

从大陆企业流向香港持股平台:

首先第一步,大陆公司将该笔分红分配给香港的持股平台,根据《国家税务总局关于中国居民企业向境外H股非居民企业股东派发股息代扣代缴企业所得税有关问题的通知》(国税函〔2008〕897号)第一条指出:中国居民企业向境外H股非居民企业股东派发2008年及以后年度股息时,统一按10%的税率代扣代缴企业所得税。值得注意的时,此时该笔分红时需要在大陆缴纳的并不是个人所得税,而是企业所得税。

香港持股平台拿到该笔分红:

第二步是该笔分红由香港持股平台流向激励员工手上,基于该激励员工常年是在大陆工作生活的,并不满足受雇于香港企业并在一个纳税年度内,在香港提供服务所获得的收入。因此根据《中华人民共和国香港特别行政区政府税务局税务条例释义及执行指引》(第 38 号(修订本))第四十二点指出:若纳税人在上述归属期内任何一个年度的到访日期总计不超过60天,该等收益可获全数豁免缴税。即针对该笔分红,激励员工无需在香港申报纳税。

从香港持股平台流向大陆员工

最后,对于大陆居民获得这笔收入时,是否需要按大陆个人所得税税率纳税呢?是需要的,根据《中华人民共和国个人所得税法》的规定,居民个人从中国境内和境外取得的所得,都需要依照该法规定缴纳个人所得税。因此该笔分红需按利息、股息、红利所得的20%税率纳税。

那么看到这可能很多读者会提出疑问,既然这笔分红在分发给香港持股平台时已经按10%的税率缴纳企业所得税了,那这笔税是否可以抵扣20%的个人所得税,因为持股平台也是合伙企业,按照大陆的合伙企业是无需缴纳企业所得所的。

针对这一问题,笔者特地咨询了上海税务局,得到的答案是,针对合伙企业无需缴纳企业所得税,合伙人先分后纳税的政策,只针对在大陆境内注册的合伙企业,对于大陆境外的合伙企业不享受该政策,因此,大陆企业代扣代缴的10%的企业所得税不能抵扣激励员工按20%缴纳的个人所得税。

有鉴于此,有类似背景的企业请注意,如果没有必要,尽量不要在香港设立员工持股平台,否则可能会让员工分红所得多纳一重企业所得税。

略成咨询,从方案到落地一步全解决。如果您有股权激励、员工持股、股权设计、国企股权方面的疑问,

可拨打:021-5092-1881或18701779794